Теперь по платежам в электроэнергетике, пожалуйста, Кравченко Вячеслав Михайлович.

В.КРАВЧЕНКО: Уважаемый Владимир Владимирович! Уважаемые члены Комиссии!

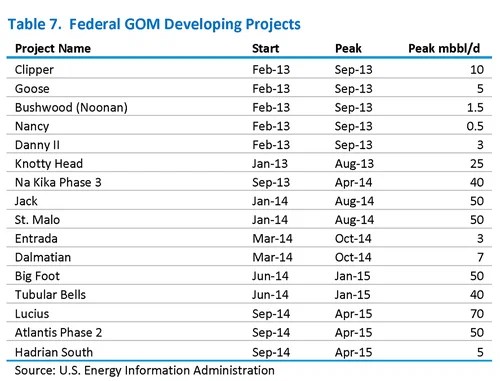

На третьем слайде доклада цифры, которые показывают: текущий уровень задолженности на розничном рынке составляет 19,6 миллиарда рублей, на оптовом рынке – 58,3 миллиарда рублей, и, соответственно, долги между сетями и гарантирующими поставщиками, если их отсальдировать, получится 9,5 миллиарда рублей. Все эти данные на 1 января 2013 года.

На четвёртом слайде видна динамика роста долгов на оптовом рынке. Причём нужно отметить то, что задолженность с 33,8 миллиарда рублей увеличилась до 58,3 миллиарда рублей, что составило фактически 70 процентов роста за 2012 год. Причём надо отметить, Владимир Владимирович, что, как Вы и сказали, эта задолженность в основном была обеспечена приростом долгов группы компаний «СТРИМ», которая составила опять же от этих 25 миллиардов рублей фактически 70 процентов, причём задолженность увеличилась в четыре раза.

В.ПУТИН: Есть какие-то объективные обстоятельства, чего они не платят? Там ведь в шесть раз, по-моему, увеличилось?

В.КРАВЧЕНКО: По нашему мнению, объективных обстоятельств нет.

В.ПУТИН: Секундочку, подождите. Против них уголовное дело возбуждено?

В.КОЛОКОЛЬЦЕВ: Так точно.

У нас возбуждён целый ряд уголовных дел, и схема всех этих махинаций складывается очень просто. Это руководитель данной организации вкладывает в тарифную стоимость те финансовые средства, которые он потом намеревается вывести на фирмы, состоящие из двух человек, переводит туда деньги, потом эти деньги обналичиваются в дорогостоящую недвижимость, принадлежащую родственникам этого руководителя. Соответственно, таким образом расхищаются деньги и очень большие.

Трудности для привлечения к ответственности, когда предлагается руководителю этой компании написать заявление, что с его, казалось бы, компании деньги ушли на подставные фирмы, он отказывается писать заявление, не считая себя потерпевшим. Но в конечном итоге, конечно, потерпевшим является конкретный потребитель, которому в тарифную стоимость эти средства были заложены, наше население.

В.ПУТИН: Но это значит, что у нас несовершенное законодательство, которое не позволяет эффективно реагировать, своевременно. Нам нужно подумать на тему о том, как эту ситуацию изменить, имея в виду защиту интересов потребителей и государства в целом. Министр что по этому поводу скажет? Вы почему так долго не реагировали на это соответствующим образом?

А.НОВАК: Владимир Владимирович, я хочу сказать, что, если проанализировать слайд № 4, буквально коротко, если позволите, Вы сказали, действительно, что на 60 с лишним процентов выросла задолженность. Если отнять задолженность по состоянию на 1 января 2012 года 34 миллиарда, отнять оттуда «Энергострим» и «Северный Кавказ», остаётся примерно 10 миллиардов рублей.

На конец года у нас, если отнять задолженность «Северного Кавказа» как отдельной группы, я о ней позже скажу, и «Энергострим» – 13 миллиардов, то есть у нас прирост составляет всего 3 миллиарда рублей без этих двух проблемных: одной территории и одной компании. То есть фактически 3 миллиарда рублей – это не такой большой прирост задолженности при общем оптовом рынке, который составляет сотни миллиардов рублей…

В.ПУТИН: Одна треть всё равно – 30 процентов.

А.НОВАК: Нет, прирост 3 миллиарда.

За весь год обороты сотни миллиардов рублей, это текущая работа, то есть здесь мы видим, что в принципе все остальные гарантирующие поставщики, а их 120 примерно, они более или менее нормально работают.

Вот сейчас, Владимир Владимирович, мы применили к «Энергостриму» новые правила лишения статуса гарантирующих поставщиков, внесли изменения в соответствующее постановление в конце прошлого года. Если раньше для этого нужно было 90 дней, в течение которых происходит лишение статуса, в течение которых могли опять гарантирующие поставщики не платить на рынок, сегодня фактически происходит смена гарантирующих поставщиков за один день.

В.ПУТИН: Вы ждали, пока они наворуют миллиарды, а потом начали принимать решения. А нельзя это было раньше сделать?

А.НОВАК: Мы разработали нормативно-правовую базу в прошлом году, и буквально в январе приняли соответствующее решение, и с 1 февраля лишили шесть территорий. Хочу обратить внимание, что всего в «Энергостриме» 18 регионов, по остальным 12 регионам, по статистике, уже после нашего принятия решения на один миллиард снизилась задолженность. То есть этот шаг позволил на самом деле всем остальным обратить внимание на то, что их будут лишать, и дисциплина улучшилась буквально за последний месяц.

В.ПУТИН: Раньше нельзя было это сделать? Владимир Александрович, эти деятели, они где, за границей, убежали, где-то сидят?

В.КОЛОКОЛЬЦЕВ: Нет, они здесь находятся, прекрасно себя чувствуют.

В.ПУТИН: Так Вы дела возбудили против них?

В.КОЛОКОЛЬЦЕВ: По ряду организаций мы возбудили, по тому же «Энергостриму» возбудили где-то шесть уголовных дел, а по ряду других организаций нам было отказано в возбуждении, потому что как бы отсутствует потерпевший, соответственно, мы чисто юридически не можем уголовное дело возбудить.

В.ПУТИН: Потерпевшие – это потребители?

В.КОЛОКОЛЬЦЕВ: Да, потерпевшие – потребители.

В.ПУТИН: Зайдите ко мне после заседания, мы найдём потерпевших.

А.ДВОРКОВИЧ: Если реально – я просто хотел сказать, Александр Валентинович не договорил, – примерно с июля по сентябрь Минэнерго вместе с коллегами с Советом рынка пытались методом убеждения и административного давления решить этот вопрос: встречались с представителями компании, работали с ними.

Общего языка за три месяца не нашли. После этого приняли решение разработать нормативную базу, которая позволяет в течение буквально дня отнимать право сбора платежей, потому что другого варианта уже не было. Но сначала мы пытались делать по-другому, по-мирному.

В.ПУТИН: Хорошо, но насчёт потерпевших – это отдельная тема. Зайдите ко мне.

Пожалуйста, завершайте.

В.КРАВЧЕНКО: Буквально ещё на эту тему пару слов.

Дело в том, что все наши действия – и Совета рынка, и Министерства энергетики – были блокированы действиями этой организации, поскольку мы до настоящего момента находимся под обеспечительными мерами. У нас идёт очень серьёзная, правовая борьба с ними, то есть на нас были наложены меры, которые запрещали нам принимать решения, направленные на отлучение данных организаций с рынка. То есть сейчас доборолись, по крайней мере часть выгнали. Тем не менее у меня порядка двух десятков исков и к нам, и к Министерству.

На шестом слайде диаграмма роста задолженности на рознице. К сожалению, цифры тоже не очень хорошие. У нас задолженность за 2012 год увеличилась с 77 миллиардов рублей до 119,6 миллиарда рублей, что составило 60 процентов. Причём надо отметить, что основными должниками, как Вы уже отметили, являются организации жилищно-коммунального хозяйства, перепродавцы, управляющие компании, а также потребители, которые пользуются своим особым статусом «неотключаемых».

Я приведу несколько примеров. У нас есть организация «Колэнерогосбыт», задолженность которой на 1 января составляет 13 миллиардов рублей. Причём её задолженность была сформирована за счёт решений органов местной власти, которая закладывала отрицательные финансовые результаты при регулировании тарифов на тепло. То есть органы власти заведомо делали сбыт убыточным. Поэтому есть такое, и такое бывает, к сожалению, достаточно часто.

Дальше. Есть отдельные клиенты, такие как Выборгская лесопромышленная корпорация: должна 650 миллионов рублей, пользуется своим особым статусом. Отключить её невозможно, поскольку у неё на сетях висит население, водоочистные сооружения и порт. Организация получает деньги, тем не менее, пользуясь своим особым статусом, не платит, собственно, ни копейки.

И отдельный вопиющий случай. Я прошу прощения, уже второй раз про это говорю, говорил про это в июле и сейчас говорю: есть такая организация под названием «Химпром». Должна 5 миллиардов рублей, причём в объёме потребления за прошлый год – миллиард 360 миллионов. Было оплачено всего 20 миллионов рублей, то есть чуть больше одного процента.

На организации висят исполнительные листы на сумму 2 миллиарда рублей от энергетиков, они не исполняются. То есть там, скажем так, все основные долги висят на «Химпроме». И из-за деятельности этой организации мы в прошлом году лишили статуса «субъекта оптового рынка» одну сбытовую компанию. Сейчас готовимся лишать гарантирующего поставщика первого уровня.

И как только мы его лишим, весь тот объём неплатежей упадёт на сети, и понятно, что там сети столкнутся с точно такой же ситуацией. Поэтому, Владимир Владимирович, я просил бы – какого-то, я не знаю, отдельного поручения или ещё что-то – разобраться с этим. Потому что 5 миллиардов рублей задолженность – это чуть меньше 5 процентов задолженности рынка. Ситуация, на мой взгляд, просто из ряда вон выходящая.

По мерам, которые направлены на укрепление платёжной дисциплины. Мы предложили Министерству энергетики ряд мер, в том числе достаточно жёстких. Это внесение изменений и дополнений в Кодекс об административных правонарушениях, в Уголовный кодекс, в Жилищный кодекс, в Закон о государственных муниципальных унитарных предприятиях. Меры действительно очень жёсткие, предусматривающие введение уголовной ответственности в том числе.

У меня единственная просьба, чтобы в процессе согласования, чтобы оно, во-первых, прошло достаточно быстро, и чтобы в процессе согласования все эти жёсткие меры, направленные на борьбу с неплательщиками, не потерялись. Просто у нас бывает такое, что происходит «усушка», «утряска» и так далее.

Дальше. Просил бы рассмотреть вопрос о том, чтобы пообсуждать тему о введении лицензирования в отношении управляющих компаний, которые должны не только энергетикам, они должны и другим ресурсоснабжающим организациям: газовикам, должны тепловикам, водоканалам и так далее. Там происходят очень большие нарушения, и, как мне кажется, один из способов борьбы с ними – это введение лицензирования подобного вида деятельности.

Также рассмотреть вопрос о введении лицензирования в деятельности сетевых компаний. Потому что сетевых компаний очень много, они нарушают не только платёжную дисциплину и создают долги, в том числе не выполняют основные технологические требования по эксплуатации объектов сетевого хозяйства, то есть тоже есть проблема.

Теперь то, что касается платёжной системы. Что было сделано? Советом рынка совместно с банками, такими как «Газпром», Сбербанк, «Альфа», ВБРР, Банк Москвы, было проработано их участие в этой системе. Соответственно, была создана система примерных договоров, которые позволяют им работать в этом, проговорена их работа на существующем программном обеспечении «банк – клиент». Провели переговоры с разработчиками программного обеспечения, которые также готовы к созданию типовых программ.

Мы договорились с холдингом МРСК об учреждении регистратора в тех регионах, где будут проводиться пилоты. Подготовили проекты соответствующих нормативных правовых актов, а именно: внесение изменений в закон об электроэнергетике и внесение изменений в основные положения функционирования розничного рынка, и представили их в Министерство энергетики.

Осенью прошлого года отправлены запросы Министерством энергетики в ряд регионов Центрального, Поволжского и Уральского федеральных округов, в 25 регионов. К сожалению, нужно отметить то, что мы положительные заключения получили только по двум регионам, а именно: по Пермскому краю и Волгоградской области, которые высказали заинтересованность в проведении данного эксперимента. На следующей неделе мы совместно с Министерством энергетики выезжаем в регионы, уже начинаем работу по внедрению пилотов.

Затяжка в работе с регионами на самом деле объясняется только одним, что подобного рода мера, которая предлагается по внедрению платёжной системы, основанной на спецсчетах, на самом деле является очень болезненной мерой для хозяйствующих субъектов, существенно ограничивает их права в распоряжении денежными средствами, и понятно, что не вызывает абсолютно никакого энтузиазма.

Поэтому я думаю, что на этих двух пилотах мы постараемся отработать данную систему и, соответственно, по итогам уже докрутим нормативно-правовую базу. По нашим расчётам, мы совместно с Министерством энергетики прикидывали, мы полагаем, что если не будет никаких сбоев, то к августу мы будем уже докладывать о результатах проведения пилотных проектов. Надеюсь, если всё будет нормально.

Доклад закончил. Спасибо.

В.ПУТИН: Спасибо.

Пожалуйста, Александр Валентинович.

А.НОВАК: Спасибо большое.

Уважаемый Владимир Владимирович! Уважаемые коллеги!

Действительно, те меры, которые Совет рынка выработал вместе с Министерством энергетики, они достаточно жёсткие и порой не очень популярные. Если взять, Владимир Владимирович, то, что мы сегодня со сменой гарантирующих поставщиков делаем, это затрагивает огромное количество трудящихся, которые работают в этих компаниях, которых мы лишаем статуса.

Здесь нужно за один день перевести, например, по одному региону, 600 человек на новые рабочие места и обеспечить, поскольку они находятся по всей территории в субъектах Российской Федерации, преемственность платежей, отработав это и с Почтой России, со Сбербанком, и обеспечив, чтобы не было двойных платёжек.

В этой части хочу поблагодарить ФСК и МРСК, которые в качестве подхватывающих организаций провели по шести регионам огромнейшую подготовительную организационную работу, и в результате буквально за один день подхватили, чтобы система продолжала работать, потому что здесь нельзя было нарушить. Мы будем продолжать здесь работать, это действительно дисциплинирующий факт произошёл, который сегодня, я думаю, достаточно повлияет на улучшение платёжной дисциплины.

Второе. Я затрону тему по Северо-Кавказскому федеральному округу. Если обратить внимание на этот же график, с 1 июля у нас задолженность уменьшилась, за второе полугодие, как только начали мы заниматься этой темой. Была создана при правительственной комиссии по Северо-Кавказскому федеральному округу рабочая группа с участием губернаторов, глав регионов, входящих в СКФО, с представителями сетевых компаний, энергетических компаний.

По каждому региону были проведены не одни совещания с выездами на место, с участием силовых структур – тоже хотел коллег поблагодарить, – и в итоге ситуация сдвинулась. Обратите внимание, если за первое полугодие на 4 миллиарда выросла задолженность, то за второе полугодие она снизилась на 0,5 миллиарда уже по сравнению с 1 июля. Это, конечно, не снижение, тем не менее положительный факт, губернаторы стали обращать внимание и работать с нами.

Были проведены определённые мероприятия, связанные с консолидацией территориальных сетевых организаций и ликвидацией посредников в платежах. Мы этой работой будем продолжать заниматься, и в этой части ставим перед собой задачу не только снижать, но и реструктурировать накопленную задолженность по состоянию на 1 июля.

Хочу похвалить в этой части Кабардино-Балкарскую и Карачаево-Черкесскую республики. Они, помимо ненакопления новой задолженности, снизили в два раза ту задолженность, которая была по состоянию на 1 июля, и практически скоро, мы договорились, по соответствующему графику она будет сведена к нулю. Это что касается крупного блока, который в общей задолженности составляет из 58 миллиардов 24 миллиарда рублей.

О тех мерах, о которых сказал Вячеслав Михайлович в своём выступлении. Здесь разработаны совместно с Советом рынка предложения, сегодня они в стадии согласования, направлены в федеральные органы исполнительной власти, по внесению изменений в Федеральный закон об электроэнергетике, в Кодекс об административных правонарушениях, в Уголовный кодекс, в Закон о концессионных соглашениях, в Закон о федеральных государственных унитарных предприятиях и муниципальных унитарных предприятиях. Я их коротко обозначу.

Это в первую очередь изменения закона об электроэнергетике, введение финансовых гарантий оплаты за электроэнергию по так называемым неотключаемым потребителям. Фактически это предприятия, которые сегодня мы не имеем права отключать. Тем не менее, если они не платят, ничего с ними не сделаешь. Такие гарантии нужно внедрять: это банковские гарантии, договоры поручительства и, возможно, это бюджетные гарантии муниципальных образований.

Второе. Установление пени за просрочку платежа, за просрочку поставки – примерно 18 процентов, что выше ставки рефинансирования на сегодня. Поскольку, если сегодняшняя пеня ниже ставки рефинансирования, она стимулирует потребителей электроэнергии фактически кредитоваться за счёт того, что они не платят поставщикам энергоресурсов.

Третье предложение – установить на уровне закона возможности подключения субабонентов только при условии обеспечения технической возможности раздельного ограничения режима потребления. То есть есть предприятия, которые сами если не оплачивают, но находятся в общей цепочке, а другие предприятия являются добросовестными плательщиками, фактически мы их отключить не можем. Изменения в Федеральный закон – о создании технической возможности таких отключений.

Следующее – это Кодекс административных правонарушений. Здесь я уже сказал о штрафах по неотключаемым потребителям. Также предлагается ввести штрафы за самовольное подключение к электрическим сетям и ответственность за нарушение ограничений режима потребления электрической энергии. Штрафы на юридическое лицо – до 500 тысяч рублей.

Пятое – установление ответственности за непредоставление обеспечения обязательств по оплате электроэнергии потребителями, включёнными в перечень потребителей, ограничение режима потребления которых может привести к экономическим и социальным последствиям. Такие штрафы также в Кодекс об административных правонарушениях подготовлены – примерно до 300 тысяч рублей. Об этом я говорил про 35‑й Федеральный закон.

И ещё два изменения. Вячеслав Михайлович говорил о проблемах, связанных с неплатежами управляющих компаний жилищных организаций. Предлагается внести изменения в Жилищный кодекс, направленные на закрепление права расторжения договора о ресурсоснабжении с управляющей компанией и заключении прямых договоров с гражданами в случае, если будет накапливаться задолженность свыше двух расчётных периодов, что, по нашему мнению и по мнению экспертов, будет стимулировать управляющие компании к осуществлению расчётов и принятию мер воздействия на потребителей-неплательщиков.

И, наконец, последнее – это возложить на собственников имущества, используемого муниципальными унитарными предприятиями жилищно-коммунального хозяйства и государственными унитарными предприятия, в случае изъятия такого имущества из ведения унитарного предприятия и передачи его другому лицу обязанность принимать меры по погашению задолженности перед ресурсоснабжающей организацией.

Фактически это позволит ликвидировать ситуацию, когда муниципалитеты – о чём председатель правления Совета рынка говорил – отдают, например, котельную в аренду юридическому лицу, те накапливают задолженность, потом фактически происходит банкротство при попустительстве муниципальных образований. Это имущество передаётся следующему, новому юрлицу, и так задолженность остаётся в виде уже просроченной и неликвидной. То есть эти предложения и эти изменения в законодательстве позволят эту ситуацию изменить.

Ещё раз повторю, что нормативно-правовые акты разработаны, внесены в федеральные органы исполнительной власти. Мы в ближайшее время их согласуем, внесём в Правительство и примем.

Спасибо.

В.ПУТИН: Да, пожалуйста.

И.АРТЕМЬЕВ: Уважаемый Владимир Владимирович! Среди мер, которые уважаемый Александр Валентинович перечислил, нет одной меры, которая нас сильно беспокоила и которая звучала как одна из самых действенных, которая предлагалась раньше. Исчезла ли она?

Речь шла о том, чтобы ввести в эту систему, когда они платят, некоего агента-контролёра, то есть некое юридическое лицо, которое займёт такое квазимонопольное положение на рынке и будет собирать деньги с потребителей, а дальше уже гарантирующим поставщикам или кому-либо давать по мере своего размышления, если те хорошо платят или нет.

И мы хотели бы сказать, что, видимо, этот агент-контролёр, если он по-прежнему фигурирует в базе, он, наверное, святой, он не может быть мошенником, потому что, ясное дело, что он будет сидеть между этими конечными потребителями и гарантирующими поставщиками, и тоже может быть мошенником, а пробег денег при этом по банковской системе увеличится.

И кто-то мог лоббировать и этот подход или какой-либо другой. Мне хотелось бы понимать, сегодня на этой Комиссии мы уже обсуждаем эту меру или от неё отказались в рабочем порядке, и она сейчас в пакет не входит, и Вы не предлагаете сегодня Комиссии её в каком-то виде поддержать?

В.КРАВЧЕНКО: Мы эту меру, конечно же, обсуждаем. Более того, на Комиссии, которая была 10 июля, Владимир Владимирович, Вы протокольным решением одобрили эту меру, и это был доклад опять же Совета рынка. Речь идёт как раз о введении платёжной системы и о разработке нормативно-правовой базы, о создании. И мы по двум регионам сейчас будем делать пилотные проекты: по Перми и по Волгограду.

В.ПУТИН: Я не понял, Антимонопольный комитет возражает против этого?

И.АРТЕМЬЕВ: Да, мы считаем, что эта мера по меньшей мере дискуссионна, потому что введение в систему ещё одного посредника, который не в определённых экстренных ситуациях будет появляться, а вообще говоря, как бы наличествует всегда, означает только что? Что он является каким-то совершенно великолепным, прекрасным, никогда не подверженным коррупционным схемам, и придётся завести на этого контролёра потом контролёра, потом контролёра на контролёра, путь он вообще известный и себя давно дискредитировавший.

Поэтому, мне кажется, не надо удлинять этот пробег, а нужно просто бороться с мошенниками, и те пять мер, которые Александр Валентинович предложил, они, по-моему, прекрасные. А вот это очень дискуссионно, над ней нужно хотя бы поработать. И, конечно, он будет монополистом на рынке, естественно, потому что он будет собирать все деньги.

В.ПУТИН: Да, пожалуйста.

А.НОВАК: Владимир Владимирович, мы согласны абсолютно с такими опасениями. Мы их обсуждали летом, 10 июля, на Комиссии, поэтому и было Вами принято решение, чтобы сделали пилотный проект и посмотрели, как это будет работать.

В.ПУТИН: Если Вы с этим согласны, зачем нам пилотный проект? Я понимаю, пилотные проекты могут быть тогда, когда есть какие-то споры. Здесь спора нет, что это опасное предприятие, и что там пилотировать?

А.НОВАК: Это было предложение Совета рынка и эксперта, с которым все согласились, для того чтобы посмотреть, как это будет работать. Фактически мы после этого сделаем выводы – будут ли такие проблемы.

В.ПУТИН: Если здесь есть сомнение в том, что могут быть системные проблемы. Где-то это будет работать нормально, а потом мы скажем, что всё хорошо, запустим это в серию, что называется, и там увидим системные сбои.

Пожалуйста.

В.КРАВЧЕНКО: Владимир Владимирович, дело в том, что та модель платёжной системы, о которой я Вам докладывал в июле, никоим образом не предусматривает создание подобного рода посредников. То есть деньги поступают на спецсчета, владельцами спецсчетов являются те же самые сбытовые организации, те же самые сетевые организации и так далее. Никаких промежуточных звеньев в этой ситуации не создаётся.

В.ПУТИН: Но тогда нужно изложить это так, чтобы было единообразно понимаемо всеми ведомствами, понимаете? В том числе Антимонопольным комитетом.

В.КРАВЧЕНКО: Есть. Мы ещё раз переговорим на эту тему с антимонопольным ведомством. Дело в том, что, надо отдать должное, Федеральная антимонопольная служба всегда системно выступала против той модели, которую мы озвучивали, тем не менее то, о чём говорит Игорь Юрьевич, этого там нет, там нет никаких посредников.

В.ПУТИН: Давайте с этим разберитесь.

Что ещё?

А.НОВАК: Я ещё буквально два слова. Игорь Юрьевич скорее всего имеет в виду не посредника – там действительно нет посредников, – а так называемого регистратора, который по схеме даёт акцепт на расщепление платежей. И этот регистратор является тем лицом, которое будет принимать решение, кому платить деньги. Но это не посредник действительно.

И.АРТЕМЬЕВ: Я думаю, что если появляется какой-то агент, какое-то юридическое лицо, которое может не в виде государственных регуляторов, которые умеют давать предписания, останавливать платежи, а обычный хозсубъект, который начинает распределять деньги от одних к другим, то это, вообще говоря, очень серьёзное основание говорить о коррупционном потенциале. Это первое.

Второе. Не важно, бегут деньги по счетам этого посредника или нет. Если он имеет контрассигнацию, то есть вторую подпись, он может делать там всё что угодно: вымогать, по-разному трактовать. И это опять же не государственный регулятор…

В.ПУТИН: Вы когда собираетесь начать это мероприятие?

А.НОВАК: Мы планировали к 1 июля начать.

В.ПУТИН: Не нужно этого делать, пока не согласуете с Антимонопольной службой.

А.НОВАК: Есть.

В.ПУТИН: А почему у нас складывается ситуация, при которой нет пострадавших и потерпевших при неплатежах? Что там происходит, Александр Валентинович?

А.НОВАК: У нас, Владимир Владимирович, пострадавшие, потерпевшие есть, они сидят в этом зале. Это наши поставщики…

В.ПУТИН: Нет, я имею в виду не поставщиков, а потребителей электроэнергии. Почему они не участвуют в судах как потерпевшие? Почему они отказываются от этого? Министр внутренних дел сейчас как раз об этом сказал. Что происходит? Они не потерпевшие, что ли, не пострадавшие? Они, значит, тогда просто соучастники, если они хотят деньги получать на свои организации. Значит, менеджмент этих компаний является соучастником неплатежей и в конечном счёте воровства, так или нет?

А.НОВАК: Потребители электроэнергии на сегодняшний день платят практически 97–98 процентов платежей, они свою часть средств вносят. Дальше пострадавшими являются те, кто ресурсы предоставил, но не получил полную оплату. Дебиторская задолженность растёт у ресурсоснабжающих организаций в первую очередь. Это наши генерирующие компании, тепловые электростанции.

В.ПУТИН: Заявление-то где? Вот смотрите, это не имеет отношения к потреблению электроэнергии, тем не менее ситуация аналогичная. Я уже говорил про ГАЭС-2, где на эту стройку было, по имеющимся у меня данным, 12 миллиардов направлено. Из них 6 миллиардов, как я уже сказал, на Гидрострой было перечислено как на генерального подрядчика. Потом Гидрострой заключил субподрядные договоры с рядом компаний, штатная численность которых не превышает двух человек, а рабочей силой, автотранспортом, оборудованием не располагает.

Евгений Вячеславович, это Ваша контора?

Е.ДОД: Владимир Владимирович, это старые договоры, заключённые ещё в 2005–2006 годах. Соответственно, по Гидрострою мы абсолютно прозрачны, вместе с Министерством внутренних дел сотрудничаем, и там будет полная и прозрачная картина.

В.ПУТИН: Министерство внутренних дел неоднократно направляло предложения «Русгидро» выступить в качестве потерпевшей стороны. До настоящего времени никакой реакции нет. Что это такое?

Е.ДОД: Владимир Владимирович, официальных запросов в «Русгидро» не приходило. Естественно, мы напишем это заявление немедленно.

В.ПУТИН: Вы понимаете, что Вы сейчас говорите или нет: официальных предложений Вам не приходило? Да Вы должны зубами вырывать все эти деньги…

Е.ДОД: Как только этот сигнал пришёл, мы разобрались и сейчас это заявление подаём.

В.ПУТИН: Что-то очень долго разбираетесь. Значит, миллиард у вас утащили, миллиард таким образом ушёл на подставные конторы, где по два человека работают, миллиард просто растворился, вы разбираетесь до сих пор и не считаете нужным защищать интересы компании? Пусть Министр как следует посмотрит на это, что там происходит.

http://news.kremlin.ru/news/17511